Elektronische Rechnung - Überblick über die Änderungen durch das Abgabenänderungsgesetz 2012

Voraussetzung für den Vorsteuerabzug eines Unternehmers ist grundsätzlich, dass er von einem anderen Unternehmer

- eine Lieferung oder sonstige Leistung im Inland für sein Unternehmen bezieht und

- der Steuerbetrag in einer Rechnung iSd § 11 UStG 1994 an ihn gesondert ausgewiesen ist.

Für Umsätze ab 1. Jänner 2013 gilt folgende wesentliche Erleichterung für die elektronische Rechnungslegung

Die leistende Unternehmerin/Der leistende Unternehmer darf eine Rechnung iSd § 11 UStG 1994 auch elektronisch per E-Mail, als E-Mail-Anhang, Web-Download, Pdf- oder Textdatei, als eingescannte Papierrechnung oder als Fax-Rechnung an eine andere Unternehmerin/einen anderen Unternehmer übermitteln. Voraussetzung ist, dass die Leistungsempfängerin/der Leistungsempfänger dieser Art der Rechnungsausstellung zustimmt. Bei Ausstellung einer Rechnung in mehreren Formaten (z.B. als Pdf- und XML-Datei) oder als Papier- und elektronische Rechnung ist jedenfalls ein Hinweis darauf in der Rechnung aufzunehmen, um eine Steuerschuld kraft Rechnungslegung zu vermeiden.

Voraussetzung für das Vorliegen einer zum Vorsteuerabzug berechtigenden elektronischen Rechnung ist, dass die Echtheit der Herkunft der elektronischen Rechnung, die Unversehrtheit ihres Inhalts und ihre Lesbarkeit gewährleistet sind (vgl. § 11 Abs 1 und Abs 1a UStG idF AbgÄG, BGBl. I Nr. 112/2012). Dies haben Leistungserbringerin/Leistungserbringer und Leistungsempfängerin/Leistungsempfänger unabhängig voneinander in ihrem Verfügungsbereich sicherzustellen.

- Echtheit der Herkunft bedeutet die Sicherheit der Identität der Leistungserbringerin/des Leistungserbringers oder Rechnungsausstellerin/Rechnungsausstellers.

- Unversehrtheit des Inhalts bedeutet, dass die nach § 11 UStG erforderlichen Angaben nicht geändert wurden. Aus der Unversehrtheit des Inhalts folgt jedoch nicht, dass die Rechnung inhaltlich (z.B. Anschrift des Leistenden) tatsächlich richtig ist oder bei Rechnungsausstellung richtig war.

- Lesbarkeit bedeutet für Menschen inhaltlich erfassbar und verständlich.

Jede Unternehmerin/Jeder Unternehmer kann das für sie/ihn geeignete Verfahren zur Sicherstellung dieser drei Voraussetzungen frei wählen. Hinsichtlich jener Verfahren bzw. Technologien, bei denen die Echtheit der Herkunft und die Unversehrtheit des Inhalts jedenfalls gewährleistet sind, siehe § 1 der E-Rechnung-UStV, BGBl. II Nr. 583/2003 idF BGBl. II Nr. 382/2016.

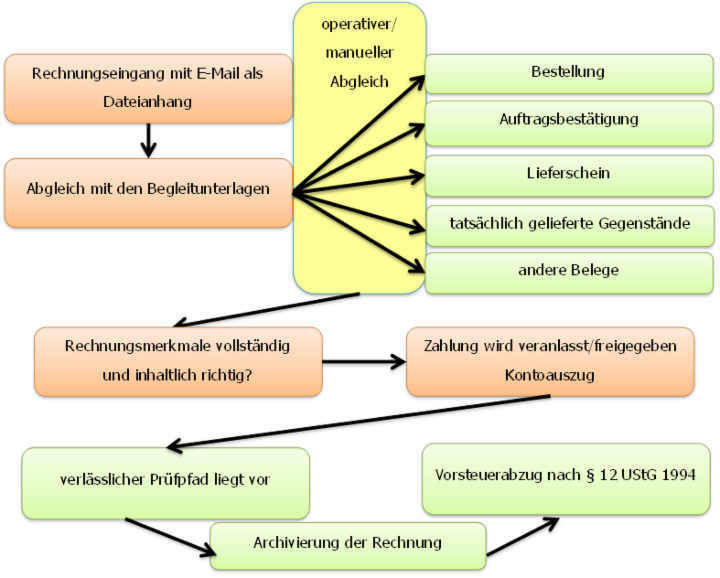

So kann dies im Rahmen eines innerbetrieblichen Steuerungsverfahrens z.B. durch ein entsprechend eingerichtetes Rechnungswesen geschehen, aber auch durch einen manuellen Abgleich der Rechnung mit den vorhandenen geschäftlichen Unterlagen (z.B. Bestellung, Auftrag, Kaufvertrag, Lieferschein). Allerdings muss ein verlässlicher Prüfpfad es ermöglichen, die Verbindung zwischen der jeweiligen elektronischen Rechnung und dem dieser zugrunde liegenden Umsatz (Lieferung oder Dienstleistung) nachvollziehbar herzustellen und so zu überprüfen, ob der Zahlungsanspruch auch zu Recht besteht.

Weiters können die Echtheit der Herkunft und die Unversehrtheit des Inhalts z.B. auch durch eine qualifizierte elektronische Signatur oder durch ein qualifiziertes elektronisches Siegel oder mittels elektronischen Datenaustausch (EDI-Verfahren) gewährleistet werden. Die zusätzliche Übermittlung einer Sammelrechnung im Rahmen des EDI-Verfahrens ist nicht erforderlich, aber zulässig, wenn auf den Umstand, dass es sich um eine bloße Zusammenfassung bereits abgerechneter Umsätze und keine Rechnungsneuausstellung handelt, hingewiesen wird.

Auch eine fortgeschrittene elektronische Signatur iSd Signaturgesetzes genügt, wenn sie auf einem vom Signaturprüfdienst der RTR oder einer vergleichbaren ausländischen Stelle prüfbaren Zertifikat beruht, unabhängig davon, bei welcher Stelle die tatsächliche Signaturprüfung erfolgt.

Die in der E-Rechnung-UStV vorgesehene Übermittlung einer elektronischen Rechnung über das Unternehmensserviceportal oder über PEPPOL (Pan-European Public Procurement OnLine) ist allerdings derzeit nur an den Bund als Leistungsempfänger möglich.

Die Abrechnung mittels elektronischer Gutschrift ist grundsätzlich zulässig, soweit sie die Anforderungen des § 1 der E-Rechnung-UStV erfüllt. So kann die Leistungsempfängerin/der Leistungsempfänger die Gutschrift beispielsweise mit einer qualifizierten elektronischen Signatur versehen. Eine elektronische Gutschrift muss als solche bezeichnet werden (§ 11 Abs 8 Z 3 UStG).

Aufbewahrungspflicht

Die Echtheit der Herkunft der Rechnung, die Unversehrtheit ihres Inhalts und ihre Lesbarkeit müssen vom Zeitpunkt der Rechnungsausstellung bis zum Ende der Aufbewahrungsfrist von 7 Jahren (§ 11 Abs 2, § 18 Abs 10 UStG) durch die Leistungserbringerin/den Leistungserbringer und die Leistungsempfängerin/den Leistungsempfänger gewährleistet werden. Gemäß § 132 Abs 2 letzter Satz BAO ist eine urschriftgetreue Wiedergabe elektronischer Rechnungen nicht erforderlich. Eine Aufbewahrung der elektronischen Rechnung als Ausdruck in Papierform ist bei Berücksichtigung der genannten Voraussetzungen jedenfalls zulässig. Die elektronischen Rechnungen müssen in solch einem Fall nicht zusätzlich elektronisch aufbewahrt werden.

Wurde die elektronische Rechnung in ein anderes Format konvertiert, so muss aus den aufbewahrten Daten zweifelsfrei hervorgehen, dass gegenüber der Originaldatei keine inhaltlichen Änderungen erfolgt sind. Andere Aufbewahrungspflichten außerhalb des UStG bleiben unberührt.

Sowohl die Rechnungsausstellerin/der Rechnungsaussteller als auch die/der unternehmerische Leistungsempfängerin/Leistungsempfänger haben auch die Nachweise über die Echtheit und die Unversehrtheit der Daten als Teil der Rechnung aufzubewahren (z.B. elektronische Signatur, Signaturprüfprotokoll und Vereinbarung betreffend EDI-Verfahren; innerbetriebliches Steuerungsverfahren).

Zu den Rechtsgrundlagen

- Abgabenänderungsgesetz 2012, BGBl. I Nr. 112/2012

- E-Rechnung-UStV, BGBl. II Nr. 583/2003 idF BGBl. II Nr. 382/2016

- Umsatzsteuerrichtlinien 2000, Rz 1564c ff